Vor 15 Jahren begab die Europäische Investitionsbank (EIB) die weltweit erste grüne Anleihe. Heute ist der Markt für grüne, soziale und nachhaltige Anleihen mehr als 2,2 Billionen Euro wert – und eigentlich viel mehr, denn sie sind der Inbegriff echter nachhaltiger Finanzierung.

Als Aldo Romani und sein Team 2007 begannen, Nachhaltigkeit in die Refinanzierung der EIB einzubauen, erkannten sie eine Chance. Zum einen wollten Investoren sicher sein, dass ihr Geld auch wirklich grünen Zielen dient. Zum anderen ging es der Bank darum, ein sinnvolles Finanzprodukt zu schaffen, über das sie einen echten Umweltbeitrag leisten kann.

Aldo Romani erfand eine neue Anleiheart, die beides erfüllt – die grüne Anleihe: „Die Idee dahinter war einfach. Die Erlöse der Anleihe fließen in Projekte, die zum Klimaschutz beitragen. Und das können die Investoren nachverfolgen.“

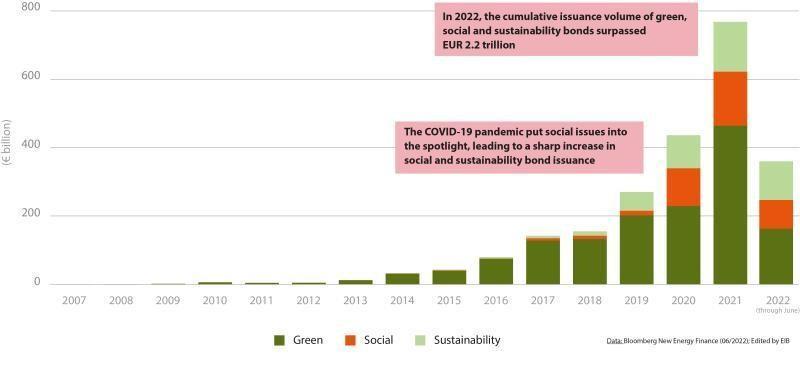

Seit 2007 sind zu den grünen noch soziale und nachhaltige Anleihen hinzugekommen, und sie werden weltweit immer beliebter. Inzwischen ist der Markt mehr als 2,2 Billionen Euro wert. Unter den multilateralen Entwicklungsbanken ist die EIB der größte Emittent grüner, sozialer und nachhaltiger Anleihen (GSS-Anleihen). Sie hat Klimaschutzanleihen für über 50 Milliarden Euro und Nachhaltigkeitsanleihen für rund 9 Milliarden Euro begeben.

Zum 15. Jubiläum ihrer grünen Anleihe begab die EIB als Klimabank der EU im Mai 2022 eine 10-jährige Klimaschutz-Referenzanleihe im Volumen von vier Milliarden Euro.

Auf der Suche nach wirklich nachhaltiger Finanzierung

Wenn wir mehr Projekte fördern wollen, die den Klimawandel bekämpfen, die Umwelt schützen und die soziale Nachhaltigkeit sichern, müssen wir zuerst eine gemeinsame Sprache finden. Dies ist eine der größten Hürden für die breite Akzeptanz nachhaltiger Finanzierungen im Markt, und deshalb war die Entwicklung grüner Anleihen so wichtig.

Der Erfolg des Marktes für grüne, soziale und nachhaltige Anleihen zeigt: Es ist möglich, die Auswirkungen der Wirtschaft auf die Nachhaltigkeit systematisch zu messen und so darzustellen, dass der Kapitalmarkt sie verstehen und nutzen kann.

Als die EIB 2007 ihre erste Klimaschutzanleihe begab, sagte sie zu, mit den Erlösen ausschließlich förderfähige Erneuerbare-Energien- und Energieeffizienz-Projekte zu finanzieren. Sie versprach mehr Transparenz nicht nur bei den genehmigten Krediten, sondern auch bei den Investitionsströmen, und ein laufendes Monitoring der erwarteten Wirkung. Das ist deshalb wichtig, weil viele Faktoren (etwa Marktbedingungen) den tatsächlichen Mittelfluss behindern können, und weil sich die ursprünglichen Wirkungsannahmen im Zuge der Projektdurchführung ändern können.

Klimaschutzanleihen haben gezeigt, dass es machbar ist, über die Mittelverwendung nach Nachhaltigkeitszielen zu berichten – und nicht nur nach Wirtschaftszweigen, wie bis dahin üblich. 2018 begab die EIB erstmals sogenannte Nachhaltigkeitsanleihen. Dabei übertrug sie das Konzept der grünen Anleihen auf andere Bereiche der ökologischen und sozialen Nachhaltigkeit wie Wasser, Gesundheit (einschließlich Covid-19-Projekte), Bildung, Wohnungsbau und Wälder.

Das Potenzial grüner Anleihen

Die Nachfrage der Investoren nach nachhaltigen Anlagen und mehr Klarheit hat den Markt für GSS-Anleihen in den letzten 15 Jahren auf über 2,2 Billionen Euro wachsen lassen – mehr als zwei Drittel davon in den letzten fünf Jahren. So erhöhte die EIB den Anteil dieser Anleihen an ihrer Refinanzierung zwischen 2018 und 2022 von 7 Prozent auf 30 Prozent.

Grüne, soziale und nachhaltige Bonds dienen nicht nur der Refinanzierung. Sie können vor allem Nachhaltigkeitsprojekte und ihre Umsetzung vor Ort ins Rampenlicht rücken. Wie ein Evaluierungsbericht gezeigt hat, sorgen sie für mehr Transparenz und Nachverfolgbarkeit und verbessern dadurch den gesamten Prozess der Mittelaufnahme und Mittelverwendung. Außerdem helfen sie, Märkte international vergleichbarer zu machen und Unterschiede zwischen den Ansätzen hervorzuheben. Das baut Unsicherheit bei den Marktteilnehmern ab und fördert grenzüberschreitende Kapitalströme.

„Beim Thema nachhaltige Finanzierung erleben wir derzeit eine kopernikanische Wende. Die Gesetzgeber entwickeln eine gemeinsame Sprache für verschiedene Finanzprodukte und nationale Rechtssysteme. Dadurch können die Kapitalmärkte effizienter agieren, und nachhaltige Investments werden effektiver“, erklärt Aldo Romani. „GSS-Anleihen sind heute mehr als ein reines Finanzprodukt. Sie stehen für eine strukturelle Entwicklung, die der Finanzwelt die Möglichkeit gibt, sich für das Gemeinwohl einzusetzen.“

Wie es weitergeht

Von einer klaren und allgemein akzeptierten Definition, was als nachhaltige Finanzierung gilt, sind wir noch weit entfernt. Doch die Europäische Union geht mit ihrer gemeinsamen Sprache voran und setzt einen Maßstab für den Weltmarkt.

Mit der Verabschiedung ihrer Taxonomie-Verordnung im Jahr 2020 etablierte die Europäische Union den Grundsatz, dass es möglich ist, den Beitrag wirtschaftlicher Aktivitäten zu Nachhaltigkeitszielen zuverlässig und vergleichbar zu messen. Vor allem formalisierte sie die Logik für eine gemeinsame Definition von Kernaspekten der Nachhaltigkeit. So können konsistente Standards für die Verwendung der Erlöse aus verschiedenen nachhaltigen Finanzierungsinstrumenten (beispielsweise grüne Kredite und grüne Anleihen) entwickelt werden.

Grüne, soziale und nachhaltige Bonds wie Klimaschutz- und Nachhaltigkeitsanleihen ermöglichen es nachhaltig orientierten Investoren, den Weg ihres Geldes entlang der Investmentkette bis in die Realwirtschaft zu verfolgen. Zusammen mit den Taxonomien, die gerade erstellt werden, sind solche Anleihen die am weitesten entwickelte Option, um nachhaltiges Investieren zu fördern. Ein klare Benennung, was wirklich substanziell zur Nachhaltigkeit beiträgt, hilft auch, Wirtschaftsbereiche zu klassifizieren, die dies nicht tun. Diese zusätzliche Klassifizierung wurde kürzlich in einem Bericht der EU-Plattform für ein nachhaltiges Finanzwesen befürwortet. Sie ist notwendig, um festzustellen, welche dieser Wirtschaftsbereiche die Umwelt nicht erheblich belasten oder Beeinträchtigungen mit entsprechenden Investitionen zumindest auf ein akzeptables Niveau reduzieren können.

Wie in ihrem Klimabank-Fahrplan 2021 dargelegt, will die EIB zu diesem Prozess beitragen und deshalb ihre grünen Finanzierungen nach den Vorgaben der Taxonomie-Verordnung erfassen. Das bietet ihren Stakeholdern mehr Klarheit und Transparenz und fördert die Anwendung des EU-Rechts zu nachhaltigen Finanzierungen.

Die EIB ist seit 15 Jahren auf dem Markt für grüne, soziale und nachhaltige Anleihen aktiv und beteiligt sich direkt an der Internationalen Plattform für ein nachhaltiges Finanzwesen. So trägt sie dazu bei, dass die EU-Taxonomie-Verordnung bei der Refinanzierung und Kreditvergabe greift. Dank der EIB wird nachhaltige Finanzierung mehr als nur ein Etikett und ein wichtiges Instrument im Dienste der Gesellschaft.