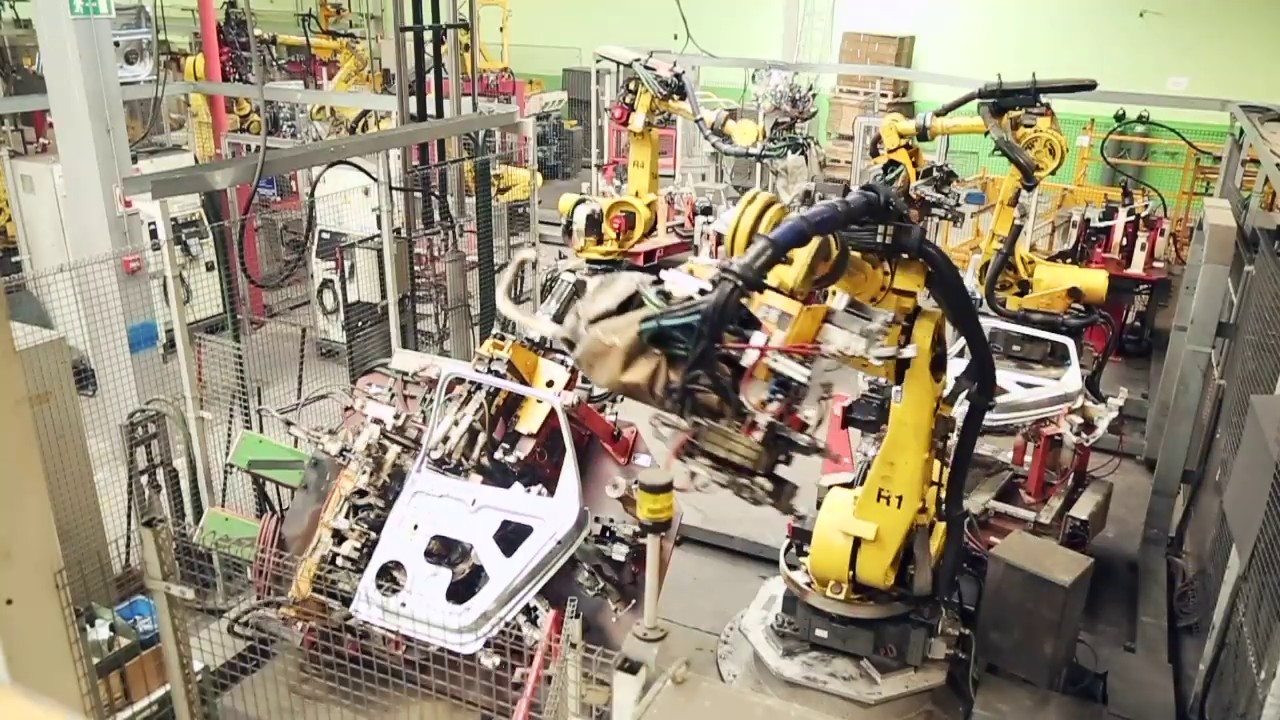

Lorsqu’il lui a fallu moderniser ses lignes de production d’emboutissage de métaux, IPM Rubi, entreprise de taille intermédiaire (ETI) implantée à Vitoria-Gasteiz, s’est adressée à Banco Santander pour solliciter un financement. Grâce au prêt de 4 millions d’euros que lui a accordé la banque espagnole, IPM Rubi a pu moderniser ses usines en Galice et dans la région d’Álava. Elle a ainsi réduit de moitié sa consommation d’énergie et, partant, ses émissions, ce qui lui a valu un prix du développement durable en octobre 2024. La mise à niveau technique des installations a également permis à IPM Rubi, qui emploie 400 personnes, de s’adapter aux évolutions de l’industrie automobile et de conserver ses deux plus gros clients, Mercedes Benz et Stellantis, entreprise à la tête d’une constellation de marques automobiles, dont Fiat, Opel et Peugeot.

« Pour nous, cette modernisation, essentielle, était une question de survie. Sans ce projet, notre entreprise n’avait pas d’avenir », explique Ricardo Romo, directeur général d’IPM Rubi. « Et nous n’aurions rien pu faire sans le financement que nous avons obtenu. »

Les lignes de production qui ont été modernisées sont celles des véhicules de tourisme. Mais Ricardo Romo estime qu’il devra bientôt moderniser aussi ses lignes dédiées aux poids lourds : « Nous espérons obtenir de nouveaux financements auprès des banques, afin d’accompagner l’électrification de l’industrie automobile ».

C’est là que se confrontent le monde de l’industrie d’IPM Rubi, dont l’activité d’emboutissage des métaux a généré un chiffre d’affaires de 128 millions d’euros en 2023, et celui, mystérieux et abstrait, de la titrisation financière. Banco Santander regroupe des prêts comme celui accordé à IPM Rubi pour les transformer en titres qu’elle vend à des investisseurs. Elle utilise le produit de cette cession pour financer de nouveaux prêts, comme celui dont IPM Rubi espère bénéficier pour sa ligne de production pour les poids lourds. La titrisation représente un immense marché liquide aux États-Unis et en Asie. L’Europe quant à elle s’efforce de rattraper son retard, de sorte à accroître l’offre de financements destinés aux entreprises, comme IPM Rubi, qui sont vitales pour l’économie réelle. La Banque européenne d’investissement investit dans des titres adossés à des actifs émis par des banques européennes et conçoit des structures de titrisation innovantes qui, l’espère-t-elle, favoriseront l’élargissement du marché. Cette intervention s’inscrit dans le cadre de son soutien à l’« union des marchés des capitaux », le marché unique des capitaux à l’échelle du continent.

Une solution efficace pour financer les PME

En Europe, la réglementation est plus stricte qu’aux États-Unis et en Asie, ce qui a freiné la croissance de la titrisation, en particulier sur le segment des titres les mieux notés générant un rendement inférieur. Afin de combler ce retard, le Groupe BEI (que forment la Banque européenne d’investissement et le Fonds européen d’investissement) soutient les banques innovantes en investissant massivement dans des titrisations qui apportent de la liquidité au marché.

Le bras financier de l’Union européenne s’attache ainsi à promouvoir l’union des marchés des capitaux (parfois appelée « union de l’épargne et des investissements » dans des propositions récentes). Dans le même temps, il mobilise aussi des financements pour les petites et moyennes entreprises (PME) dans divers secteurs, dont des domaines clés tels que l’action en faveur du climat et l’innovation.

« Nous intensifions notre participation au marché de la titrisation », déclare Manuel Conthe, chargé de prêts à la Banque européenne d’investissement. « C’est là un moyen efficace de financer des prêts pour les PME. »

Le Groupe BEI a ainsi signé en mai 2024 un investissement de 530 millions d’euros dans une opération de titrisation avec Banco Santander. La Banque européenne d’investissement a investi 440 millions d’euros dans des tranches de titres assortis d’une note élevée et adossés à un portefeuille de prêts de Santander à ses clients, et 60 millions d’euros dans des tranches ne relevant pas de la catégorie « investissement ». En contrepartie, Santander s’est engagée à octroyer de nouveaux prêts pour le double de ce montant aux PME et aux ETI espagnoles, des entreprises essentielles pour l’économie du pays et qui jouent un rôle crucial dans la dynamique de l’emploi et de la croissance.

« En plaçant ces obligations, nous libérons de la capacité de crédit supplémentaire en faveur des clients », affirme Koldo Oleaga Gascue, responsable de la mobilisation d’actifs chez Santander à Madrid. « Nous recyclons du capital et nous renforçons le soutien que nous apportons aux collectivités et à nos clients. »

- Découvrez en quoi l’union des marchés des capitaux s’inscrit dans le droit fil de plusieurs priorités actuelles de l’UE.

Combler une lacune du marché de la titrisation

Le marché européen de la titrisation s’est développé quelque peu depuis le milieu de la dernière décennie. Cette croissance se limite toutefois, pour l’essentiel, aux tranches des transactions qui comportent un risque moindre. Dans la majorité des titrisations, les tranches dites de premier rang, dont le risque et, partant, le rendement sont plus faibles, représentent la part la plus grande partie de la structure – souvent près de 80 %, comme dans la titrisation Santander. Par conséquent, les banques comme Santander ont un volume important à placer sur le marché pour cette catégorie de tranches.

C’est là que les interventions du Groupe BEI jouent un rôle majeur. « En acquérant une part importante de la tranche de premier rang, le Groupe BEI facilite le placement sur le marché de toute la structure dans les très grandes transactions », affirme Balint Konya, analyste en financement structuré au Fonds européen d’investissement.

Le Fonds européen d’investissement est la filiale de la Banque européenne d’investissement dont l’activité est centrée sur les PME. Son investissement dans l’opération de titrisation Santander est nettement plus modeste (30 millions d’euros), mais son expertise en titrisation synthétique joue un rôle clé dans la structuration, la négociation et l’exécution des titrisations tant pour son compte que pour celui de la Banque. Pour la contribution du Fonds européen d’investissement, Santander s’est engagée à constituer un portefeuille de 60 millions d’euros de nouveaux prêts pour des PME et de petites ETI, dont 30 % seraient affectés à des investissements durables et 20 % à des projets intégrant la dimension d’équilibre hommes-femmes (à l’appui d’entreprises dirigées par des femmes, par exemple).

Karen Huertas, gestionnaire principale d’investissements au Fonds européen d’investissement, estime que ces opérations témoignent de l’importance de la contribution du Groupe BEI à l’union des marchés des capitaux. « Grâce à la participation du Groupe BEI à ces transactions, les opérations de titrisation sont efficaces sur le plan économique et font l’objet d’un placement réussi sur le marché. Nous continuons de contribuer à la croissance de l’économie européenne », affirme Karen Huertas. « Nous devons orienter stratégiquement les investissements et les efforts du Groupe BEI là où le marché et les initiateurs ont le plus besoin de nous. »

Voir le jour dans l’UE et y prospérer

Généralement, les entreprises européennes dépendent davantage du financement bancaire que celles établies aux États-Unis et en Asie, où le marché du capital-risque est plus développé. Dans ce contexte, les jeunes pousses européennes sont souvent rachetées par des investisseurs américains. En Europe, les marchés des capitaux ne sont pas non plus aussi profonds qu’aux États-Unis, car leur échelle est nationale et, partant, leur envergure relativement limitée.

Les derniers progrès de l’union des marchés des capitaux ont été amorcés par une initiative de la Commission européenne en 2020. Lors d’un sommet de la zone euro à Bruxelles en mars 2023, les chefs de gouvernement de l’UE ont préconisé « l’intensification des efforts collectifs, en associant les décideurs politiques et les acteurs du marché dans toute l’Union, afin de faire progresser l’union des marchés des capitaux ». En octobre 2024, les ministres des finances de l’UE ont salué les propositions de la Banque européenne d’investissement destinées à approfondir l’union des marchés des capitaux.

Nadia Calviño, présidente de la BEI, a détaillé comment la Banque pourrait mettre en place certains des éléments constitutifs d’une union des marchés des capitaux, afin que « les idées, les technologies et les entreprises nées dans l’Union européenne puissent rester, croître et prospérer au sein de l’UE ». Parmi ces idées, la mise en place d’une plateforme de titrisation favoriserait la standardisation des transactions et permettrait à des banques de taille plus modeste de libérer du capital pour accorder de nouveaux prêts aux PME.

Un processus chronophage

La standardisation serait un aspect important, car les titrisations sur mesure représentent un processus complexe et long.

En juillet, la Banque européenne d’investissement a signé une opération avec BPCE, un grand groupe bancaire français. La Banque européenne d’investissement et le Fonds européen d’investissement ont fait l’acquisition d’obligations de premier rang, à hauteur de 750 millions d’euros pour la BEI et de 50 millions d’euros pour le FEI. En contrepartie, BPCE s’est engagée à accorder de nouveaux prêts pour le double de ce montant en l’espace de trois ans. Cette opération constitue une première pour la Banque européenne d’investissement en France. Les nouveaux prêts iront à de petites entreprises du secteur de l’innovation, dont les technologies de la santé.

« C’est une activité que nous voulons absolument développer », affirme Nicolas Mardam-Bey, chargé de prêts à la BEI, qui a travaillé sur l’opération. « L’union des marchés des capitaux devrait assouplir les réglementations pour permettre davantage d’émissions. Les banques aux États-Unis doivent conserver un volume de capital beaucoup moins important qu’en Europe car les exigences en matière d’allocation du capital sont moins strictes. L’Europe pourrait en tirer des enseignements précieux. »

En attendant que l’union des marchés des capitaux progresse, la participation de la Banque européenne d’investissement elle-même facilite des transactions qui ne pourraient être menées à bien sans son intervention.

« Le volume des opérations de la Banque européenne d’investissement est un gage d’efficacité économique », selon Jean-Philippe Foeillet, responsable expert chez Natixis, la banque d’investissement du groupe BPCE. « Ces transactions sont exigeantes en ressources, en temps et en technologies de l’information. Par conséquent, les économies d’échelle générées rendent leur gestion plus viable. »

À l’échelle de l’opération avec la Banque européenne d’investissement, Jean-Philippe Foeillet est assuré de pouvoir attirer d’autres investisseurs dans la même structure.

Des structures sous forme de plateformes

La structure de l’opération BPCE est plus complexe – mais aussi plus innovante – que celle d’une titrisation classique.

La plupart des titrisations sont adossées à un portefeuille de prêts sous-jacents consentis au cours d’une période donnée. La titrisation BPCE permet à la banque française de remplacer périodiquement les prêts sous-jacents par de nouveaux prêts. La banque a effectivement la possibilité de conserver la même structure pendant plusieurs dizaines d’années, bien après le remboursement des premiers prêts sous-jacents. Il s’agit là d’une structure plus proche du type de plateforme de titrisation que la Banque européenne d’investissement peut mettre en place pour soutenir l’union des marchés des capitaux, comme l’explique Jesper Skoglund, gestionnaire en financement structuré au Fonds européen d’investissement, qui a travaillé sur l’opération BPCE.

« Nous voulons continuer à déployer ce type d’instruments de titrisation pour encourager de nouveaux prêts », précise Jesper Skoglund. « Cela dynamisera le marché de la titrisation en Europe et stimulera l’octroi de prêts à l’économie réelle. »

Champions technologiques

Le Fonds européen d’investissement est également à l’origine d’une autre initiative du Groupe BEI relative à l’union des marchés des capitaux, qui est, effectivement, une plateforme d’investissement à part entière.

L’initiative Champions technologiques européens a pour objectif de combler une lacune sur le marché européen du capital-risque, en mobilisant des ressources publiques et privées. De fait, les entreprises européennes spécialisées dans les technologies de rupture sont financées, pour la plupart, par des investisseurs étrangers. Seule une faible proportion d’entre elles a des investisseurs européens, et quasiment aucun financement ne provient des marchés des capitaux.

Le Fonds européen d’investissement fournit une large part du capital-risque disponible en Europe, en investissant dans des fonds qui investissent à leur tour dans de jeunes pousses et des entreprises en expansion. La deuxième phase de l’initiative Champions technologiques sera de même nature, mais elle aura également vocation à mobiliser d’importants gisements de ressources provenant de compagnies d’assurance et de fonds de pension européens, par exemple, au moyen d’un instrument d’investissement.

D’une manière générale, ces investisseurs ne jugent pas intéressant d’investir en capital-risque du fait que les montants sont relativement modestes au regard du temps et des ressources nécessaires. Grâce à l’initiative Champions technologiques 2.0, ils pourront investir plus largement au moyen d’un instrument qui leur donne un accès immédiat à un portefeuille européen diversifié de capital-risque.

« Dès lors que les investisseurs se seront familiarisés avec la classe d’actifs, ils seront davantage enclins à engager des ressources importantes », estime Adrian Zambrano, expert en structuration au Fonds européen d’investissement.

EIF

Le marché européen du capital-risque sera stimulé à double titre par l’initiative Champions technologiques. Premièrement, les investisseurs tels que les fonds de pension accéderont au marché au moyen de la plateforme Champions technologiques. Deuxièmement, la forte augmentation des investissements dans les fonds de capital-risque en découlant permettra à un plus grand nombre de ces fonds d’atteindre leurs objectifs de collecte de ressources et, par conséquent, de mettre davantage de financements à la disposition des jeunes pousses et des entreprises en expansion.

« Nous cherchons à rendre cette catégorie d’actifs accessible aux investisseurs européens », explique Adrian Zambrano. « Même si la tâche est très difficile, nous estimons que cette solution permettra de grandes avancées. »

Six États membres de l’UE et la Banque européenne d’investissement ont investi 3,7 milliards d’euros pour lancer le fonds. Il devrait être ouvert à la participation d’investisseurs privés en 2025.

- Découvrez comment l’initiative Champions technologiques s’inscrit dans un effort plus large visant à stimuler le financement des entreprises européennes innovantes.

SANTANDER ABS FOR SME SUPPORT II

Purchase of several tranches of a true-sale securitization in order to stimulate lending to SMEs and Mid-Caps.

BPCE ABS INNOVATION

EIB dedicated financing to support SMEs and Midcaps. This operation will also contribute 35% to innovation to foster sustainable economic growth.