- Seit die EIB vor fünfzehn Jahren als erstes Institut weltweit mit ihrem Climate Awareness Bond (CAB) an den Start ging, haben sich grüne Anleihen von der Nische zum Mainstream entwickelt. Ergänzt durch Sozial- und Nachhaltigkeitsanleihen und flankiert durch das EU-Recht zu nachhaltigen Finanzierungen werden grüne Anleihen immer wichtiger, um Kapital in nachhaltige Wirtschaftstätigkeiten zu lenken

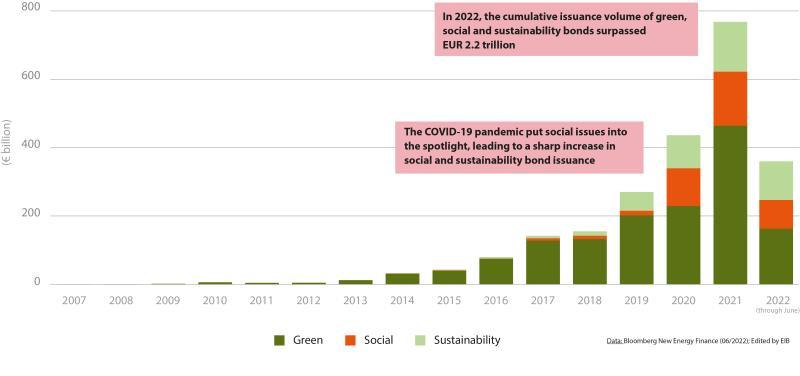

- Die Gesamtemissionen von grünen, sozialen und nachhaltigen Anleihen belaufen sich auf rund 2,2 Billionen Euro[1] – ein Beleg für die Marktrelevanz der vor 15 Jahren ergriffenen EIB-Initiative

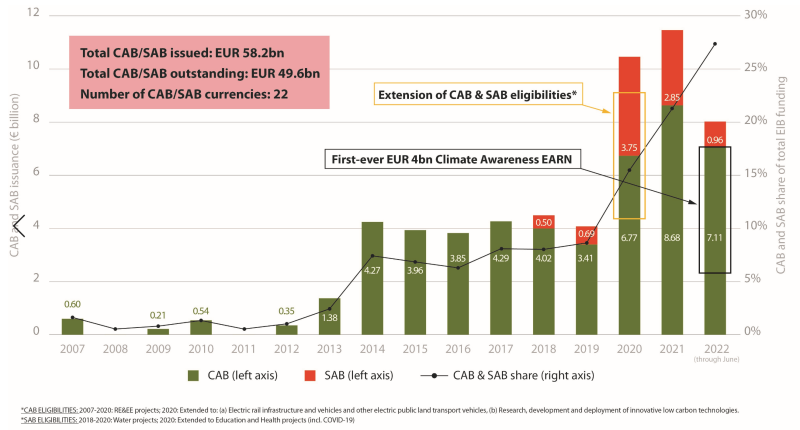

- Die EIB begibt Klima- und Nachhaltigkeitsanleihen im Volumen von fast 60 Milliarden Euro und ist damit in ihrer Peer-Gruppe der größte Emittent in diesem Anleihesegment

- Das EU-Recht zu nachhaltigen Finanzierungen wird in diesem Markt für einen weiteren Wachstumsschub sorgen; die EIB wird bei der praktischen Anwendung weiterhin federführend vorangehen

Am 5. Juli 2007 debütierte die Europäische Investitionsbank (EIB) mit ihrem Climate Awareness Bond (CAB) – der ersten grünen Anleihe weltweit. Das globale kumulierte Emissionsvolumen grüner Anleihen hat inzwischen die Marke von 1,5 Billionen Euro überschritten; hinzukommen Sozial- und Nachhaltigkeitsanleihen von rund 720 Milliarden Euro.

[1] Basierend auf Daten von Bloomberg New Energy Finance.

Grüne, soziale und nachhaltige Anleihen mit zweckgebundener Erlösverwendung – wie die Climate Awareness Bonds (CAB) und die Sustainability Awareness Bonds (SAB) der EIB – ermöglichen es den Anlegern, den Fluss ihrer Mittel in die nachhaltige Wirtschaft nachzuverfolgen. Das fördert Transparenz, Rechenschaft, Zuverlässigkeit und Vergleichbarkeit bei nachhaltigen Finanzierungen.

Die Erlöse aus den CAB fließen in Projekte, die wesentlich zum Klimaschutz beitragen – derzeit in erneuerbare Energien, Energieeffizienz, emissionsarmen Verkehr und innovative kohlenstoffarme Technologien. Die Erlöse aus den SAB kommen Projekten zugute, die über den Klimaschutz hinaus wesentlich zu ökologischen und sozialen Zielen (wie Vermeidung und Verminderung der Umweltverschmutzung und allgemeiner Zugang zu bezahlbaren Gesundheitsleistungen) beitragen. Aktuell können die mit SAB beschafften Mittel in die Bereiche Wasserwirtschaft, Gesundheit (einschließlich Covid-19-bezogener Projekte), Bildung, Wohnungsbau und Forstwirtschaft investiert werden.

Mit ihren CAB- und SAB-Emissionen in 22 Währungen im Volumen von fast 50 Milliarden Euro bzw. 9 Milliarden Euro ist die EIB heute unter den multilateralen Entwicklungsbanken der größte Emittent grüner Anleihen. Im Zeitraum 2019–2022 ist der Anteil dieser Anleihen an den Gesamtemissionen der EIB von 7 Prozent auf 27 Prozent (siehe nachstehende Grafik) gestiegen. Dies zeigt, dass die EIB ihre nachhaltigen Finanzierungen zunehmend an der EU-Taxonomie-Verordnung ausrichtet.

Angesichts steigender Volumina infrage kommender Auszahlungen und der Investorennachfrage nach größeren, liquideren Anleihen hat die Bank begonnen, ihre Klimaschutzanleihen nun auch im EARN-Format (Euro-Referenzanleihen) zu emittieren. Die EARN haben in der Regel ein Mindestvolumen von 3 Milliarden Euro, was nachhaltigen Finanzierungen „Benchmark“-Charakter verleiht. Anlässlich des fünfzehnten Jahrestages der ersten grünen Anleihe begab die EIB im Mai dieses Jahres ihre erste 4-Milliarden-Euro-CAB im EARN-Format mit Fälligkeit am 15. Juni 2032.

EIB-Präsident Werner Hoyer: „Die Finanzmärkte spielen eine Schlüsselrolle bei der Bekämpfung des Klimawandels und der Umsetzung der UN-Nachhaltigkeitsziele. Für eine emissionsarme Wirtschaft müssen wir mehr öffentliches und privates Kapital in klar definierte grüne Projekte lenken. Auch die Armut in all ihren Formen können wir nur bekämpfen, wenn wir langfristige Finanzierungen für nachhaltige Infrastruktur bereitstellen. Seit 2007 steht die EIB bei der Ökologisierung der Finanzmärkte an vorderster Front. Wir haben grüne Anleihen vom Nischen- zum Mainstream-Produkt entwickelt und damit eine Brücke zwischen nachhaltigen Finanzierungen und nachhaltigen Projekten geschlagen, durch die das Geld der Investoren dem Gemeinwohl zugute kommt.“

Ausblick auf die Märkte für grüne, soziale und nachhaltige Anleihen

2016 wies der Synthesebericht der G20 Green Finance Study Group darauf hin, dass „die mangelnde Klarheit darüber, was grüne Finanzaktivitäten und -produkte (wie grüne Kredite und grüne Anleihen) ausmacht, ein Hindernis für Investoren, Unternehmen und Banken sein kann, die nach grünen Investitionsmöglichkeiten suchen“.

Die weltweite Entwicklung von Taxonomien für nachhaltige Wirtschaftsaktivitäten könnte für mehr Klarheit sorgen. Den grünen, sozialen und nachhaltigen Anleihen kommt dabei eine Schlüsselrolle zu: Durch Anwendung der Taxonomien und Klarstellung, welche Wirtschaftsaktivitäten wesentlich zur Nachhaltigkeit beitragen, werden diese Anleihen auch die Klassifizierung anderer Wirtschaftsbereiche vorantreiben und die Weitergabe von strategischem Wissen ermöglichen, von dem letztlich die gesamte Gesellschaft profitiert. Ein solcher Prozess kann die internationale Vergleichbarkeit zwischen den Märkten verbessern und unterschiedliche Strategien aufzeigen. Durch die Beseitigung von Unsicherheiten werden so grenzüberschreitende Kapitalströme in dem Sektor erleichtert.

Künftig sollten alle Wirtschaftsaktivitäten anhand einheitlicher Kriterien auf die Klima-, Umwelt- und Sozialziele abgestimmt werden.

Um das weltweite Potenzial der grünen, sozialen und nachhaltigen Anleihen zu nutzen, muss die internationale Vergleichbarkeit erhöht werden, denn das verringert Unsicherheiten und erleichtert grenzüberschreitende Kapitalströme. Laut G20-Bericht von 2016 ließe sich dies durch international vergleichbare Indikatoren erreichen. Eine Einheitsmethode würde nicht benötigt. 2017 hat die EIB gemeinsam mit dem China Green Finance Committee ein Weißbuch mit einem methodologischen und praktischen Entwurf für eine gemeinsame Sprache für grüne Finanzierungen veröffentlicht. Die Internationale Plattform für ein nachhaltiges Finanzwesen setzt diese Initiative nun in ihrer Arbeitsgruppe für eine „Common Ground Taxonomy“ fort.

Mit der Taxonomie-Verordnung der EU und dem vorgeschlagenen EU-Standard für grüne Anleihen will die Europäische Union einen Rahmen schaffen, in dem die Märkte Kapital effizient für Nachhaltigkeit einsetzen können. Die Herausforderung besteht darin, diesen ehrgeizigen Rechtsrahmen in die Praxis umzusetzen.

In ihrem Klimabank-Fahrplan verpflichtet sich die EIB, ihre nachhaltigen Finanzierungen und Refinanzierungsaktivitäten schrittweise auf den Rahmen der EU-Taxonomie-Verordnung auszurichten und dessen weiterer Entwicklung zu folgen. Die 2021 veröffentlichten CAB- und SAB-Rahmen[1] informieren über die frühzeitige Anwendung der neu entstehenden EU-Rechtsvorschriften für nachhaltige Finanzierungen durch die Bank.

[1] https://www.eib.org/attachments/fi/eib-cab-framework-2020.pdf

https://www.eib.org/attachments/fi/eib-sab-framework-2020.pdf