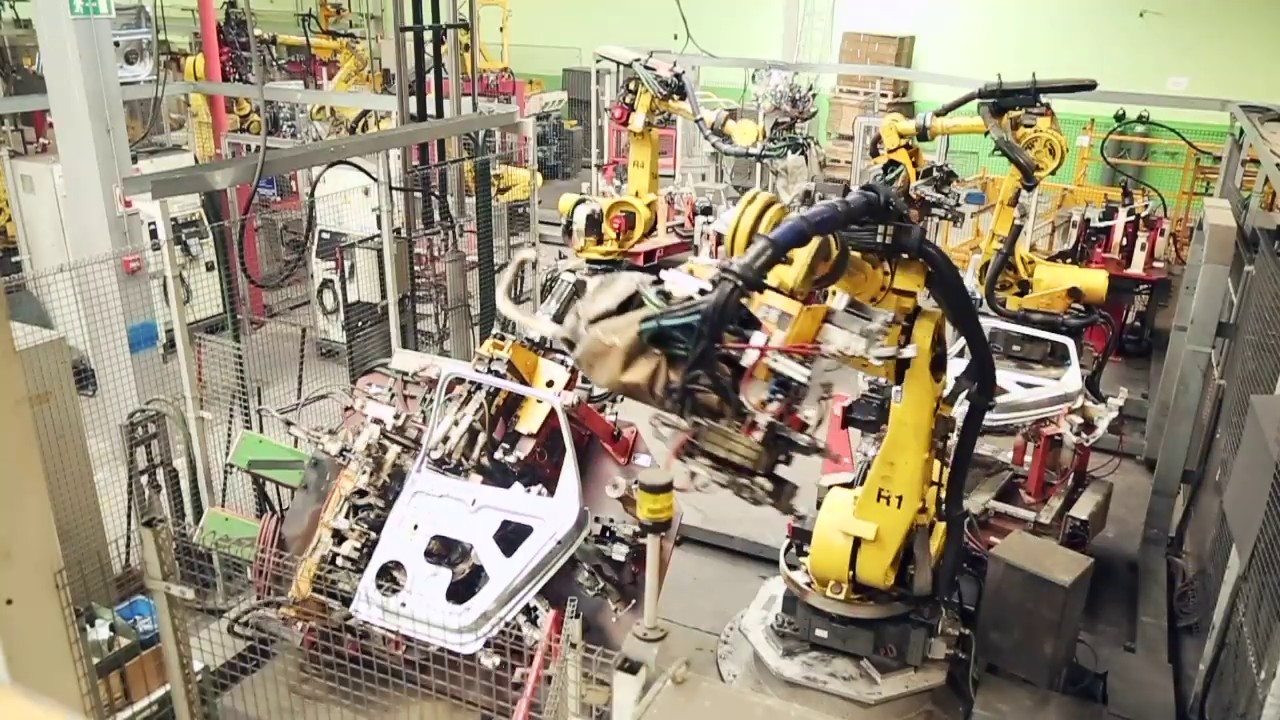

Cuando IPM-RUBI necesitó modernizar sus líneas de producción de estampación metálica, esta empresa de mediana capitalización (mid-cap) de Vitoria-Gasteiz pidió financiación a Banco Santander. Un préstamo de 4 millones de euros de la entidad bancaria española ayudó a IPM-RUBI a renovar el equipamiento de sus fábricas en Galicia y en la provincia de Álava, lo que en octubre de 2024 le valió un premio de sostenibilidad por reducir a la mitad su consumo de energía y, por tanto, sus emisiones. La renovación del equipamiento también permitió a IPM-RUBI, que tiene 400 trabajadores, mantenerse al día con los avances en la industria de la automoción y conservar sus dos mayores clientes, Mercedes Benz y Stellantis, propietaria de una serie de fabricantes de automóviles como Fiat, Opel y Peugeot.

«Para nosotros, este proyecto es absolutamente vital. Sin él, no podríamos sobrevivir», afirma su director general, Ricardo Romo. «Y no podríamos hacerlo sin la financiación».

Las líneas de producción que se han modernizado son las que se dedican a la estampación de vehículos de pasajeros, pero Romo cree que pronto tendrán que llevar a cabo mejoras similares en sus líneas de vehículos de mercancías. «Esperamos volver a solicitar financiación bancaria para poder adaptarnos a los progresos de la electrificación de la industria del automóvil», explica.

Ahí es donde los aspectos prácticos del negocio de estampación metálica de IPM-RUBI, que en 2023 generó un volumen de negocio de 128 millones de euros, se cruzan con el mundo intangible y críptico de la titulización financiera. Por medio de esa técnica financiera, Banco Santander agrupa varios préstamos como el que concedió a IPM-RUBI para convertirlos en títulos que vende a inversores. Después, utiliza el producto de esa venta para dar nuevos préstamos, como el que esta misma empresa espera recibir para su línea de vehículos de mercancías. En Estados Unidos y Asia, el mercado de titulización es enorme y goza de una gran liquidez. Europa está tratando de alcanzar ese mismo nivel, con miras a incrementar la financiación disponible para empresas que, como IPM-RUBI, son vitales para la economía real. En el marco de sus iniciativas de apoyo al mercado único de capitales europeo, conocido como «Unión de los Mercados de Capitales», el Banco Europeo de Inversiones está invirtiendo en titulizaciones de bancos europeos y desarrollando estructuras de titulización innovadoras con la esperanza de que den lugar a un mercado de mayor tamaño.

Financiación eficiente para las pymes

En comparación con Estados Unidos y Asia, la estricta regulación ha ralentizado ligeramente el crecimiento de la titulización en Europa, sobre todo en la parte del mercado de titulización con calificaciones más elevadas y rendimientos más bajos. Para corregir esta tendencia, el Grupo BEI (integrado por el Banco Europeo de Inversiones y el Fondo Europeo de Inversiones) está respaldando a bancos innovadores por medio de grandes inversiones en operaciones de titulización que mejoran la liquidez de este mercado.

Esta iniciativa forma parte de un plan del brazo financiero de la Unión Europea para promover la Unión de los Mercados de Capitales (a la que, en las propuestas más recientes, se alude en ocasiones como la Unión Europea de Ahorros e Inversiones). Al mismo tiempo, de esta forma se moviliza financiación para las pequeñas y medianas empresas (pymes) de varios sectores, incluidos ámbitos clave como el clima y la innovación.

«Estamos incrementando nuestra participación en el mercado de titulización», explica Manuel Conthe, responsable de préstamos del Banco Europeo de Inversiones. «Es un método eficiente para financiar los préstamos a las pymes».

Ese es el motivo por el que el Grupo BEI trabajó en un acuerdo firmado en mayo de 2024 para invertir 530 millones de euros en una titulización de Banco Santander. El Banco Europeo de Inversiones invirtió 440 millones de euros en tramos de alta calificación de títulos creados a partir de una agrupación de préstamos del Santander a sus clientes, mientras que otros 60 millones se asignaron a tramos con calificaciones inferiores al grado de inversión. A cambio, Banco Santander acordó originar nuevos préstamos por valor del doble de ese importe dirigidos a pymes y empresas de mediana capitalización españolas, empresas que son vitales para la economía del país y determinantes para el crecimiento económico y la creación de empleo.

«Al vender estos bonos, liberamos capacidad para nuevos préstamos a clientes», afirma Koldo Oleaga Gascue, director de movilización de activos de Banco Santander en Madrid. «Reciclamos capital, lo que nos permite incrementar el apoyo que prestamos a las comunidades y a nuestros clientes».

- Más información sobre cómo la Unión de los Mercados de Capitales encaja en las actuales prioridades de la UE.

Colmar una laguna en el mercado de titulización

El mercado europeo de titulización ha crecido algo desde mediados de la década pasada. Sin embargo, en la mayoría de los casos se circunscribe a los tramos cuyas operaciones entrañan menor riesgo. En la mayor parte de las estructuras titulizadas, los tramos «preferentes», en los que el riesgo y, por tanto, el rendimiento son más bajos, representan una proporción más elevada, que a menudo alcanza cerca del 80 % del total, como en el caso de la titulización de Banco Santander. Esto obliga a entidades como el Santander a colocar volúmenes muy elevados de este tipo de tramos en el mercado.

Ahí es donde la inversión del Grupo BEI desempeña un papel fundamental. «Al comprar una parte considerable del tramo preferente, en el caso de transacciones muy grandes, el Grupo BEI facilita la colocación en el mercado de toda la estructura», explica Balint Konya, analista de financiación estructurada en el Fondo Europeo de Inversiones.

El Fondo Europeo de Inversiones es la filial del Banco Europeo de Inversiones que se dedica específicamente a las pymes. Aunque su inversión en la titulización del Santander fue mucho más reducida —30 millones de euros—, su conocimiento experto en el ámbito de los valores sintéticos es clave para la estructuración, negociación y ejecución de titulizaciones tanto para el propio Fondo como para el Banco. La aportación del Fondo Europeo de Inversiones, que permitió que el Santander acordara crear una cartera de nuevos préstamos por un valor total de 60 millones de euros dirigidos a pymes y pequeñas empresas de mediana capitalización, también llevaba aparejado un compromiso de que el 30 % de los nuevos préstamos se utilizara para financiar inversiones sostenibles y el 20 % para financiar proyectos que promovieran la igualdad de género, por ejemplo, empresas dirigidas por mujeres emprendedoras.

Karen Huertas, gestora principal de inversiones en el Fondo Europeo de Inversiones, cree que estos acuerdos demuestran el valor que el Grupo BEI aporta a la Unión de los Mercados de Capitales. «La participación del Grupo BEI en estos acuerdos pone de manifiesto que las operaciones de titulización se colocan en el mercado de manera eficaz y rentable, y que seguimos contribuyendo al crecimiento de la economía europea», dice Huertas. «Necesitamos llevar de manera estratégica las inversiones y los esfuerzos del Grupo BEI a aquellos lugares en los que el mercado y las entidades originadoras más nos necesitan».

Nacer y crecer en la UE

Las empresas europeas suelen depender más de la financiación bancaria que las de Estados Unidos y Asia, donde existe un mercado de capital riesgo de mayores dimensiones. Por consiguiente, es habitual que las empresas emergentes (startups) europeas acaben siendo adquiridas por inversores estadounidenses. Los mercados de capitales europeos también carecen de la profundidad de los estadounidenses porque son nacionales y, por tanto, tienen un alcance relativamente limitado.

El movimiento más reciente en pro de la Unión de los Mercados de Capitales comenzó con una iniciativa de la Comisión Europea en 2020. Posteriormente, en una Cumbre del Euro celebrada en Bruselas en marzo de 2023, los dirigentes de la UE instaron a que «se intensifiquen los esfuerzos colectivos, haciendo partícipes a los responsables políticos y a los participantes en el mercado en toda la Unión, para avanzar en la Unión de los Mercados de Capitales». En octubre de 2024, los ministros de Economía y Finanzas de la UE acogieron con satisfacción las propuestas del Banco Europeo de Inversiones para consolidar la Unión de los Mercados de Capitales.

La presidenta Nadia Calviño ha hablado de las distintas formas en las que el Banco Europeo de Inversiones podría proporcionar parte de los elementos necesarios para construir esa Unión de los Mercados de Capitales, de manera que «las ideas, las empresas y las tecnologías nacidas en la Unión Europea puedan crecer y desarrollarse, prosperando también dentro de nuestras fronteras». Una de esas ideas es una plataforma de titulización que permita operaciones más estandarizadas, por ejemplo, mediante la liberación del capital de bancos de menor tamaño para que, a su vez, estos concedan préstamos a las pymes.

Un proceso demasiado largo

La estandarización sería importante, porque las titulizaciones a medida son complicadas y su preparación conlleva mucho tiempo.

En julio, el Banco Europeo de Inversiones firmó un acuerdo con BPCE, un gran grupo bancario francés. El Banco Europeo de Inversiones y el Fondo Europeo de Inversiones compraron bonos preferentes de una titulización de esta entidad: el BEI realizó una inversión de 750 millones de euros, mientras que el FEI invirtió 50 millones de euros. A cambio, BPCE se comprometió a conceder nuevos préstamos por valor del doble de esas cantidades en el plazo de tres años. Por primera vez en las operaciones del BEI en Francia, los nuevos préstamos estarán dirigidos a pequeñas empresas del sector de la innovación, incluidas las tecnologías de la salud.

«Sin duda, esto es algo que queremos hacer más», dice Nicolas Mardam-Bey, el responsable de préstamos del Banco Europeo de Inversiones que trabajó en este acuerdo. «La Unión de los Mercados de Capitales debería flexibilizar la normativa para permitir un aumento de las emisiones. En Estados Unidos tienen que asignar mucho menos capital que en Europa porque los requisitos de capital son menos estrictos. Los europeos podríamos inspirarnos en ellos».

Hasta que se avance en la Unión de los Mercados de Capitales, la participación del Banco Europeo de Inversiones facilita operaciones que sin ella serían imposibles.

«La escala de las operaciones del Banco Europeo de Inversiones permite la eficiencia económica», afirma Jean-Philippe Foeillet, experto de la unidad de banca de inversión de Natixis, una de las entidades del grupo BPCE. «Estas transacciones son exigentes en términos de recursos, tiempo y tecnologías de la información, así que se benefician de las economías de escala que facilitan la viabilidad de su gestión».

Foeillet sabe que, gracias a la envergadura de la operación con el Banco Europeo de Inversiones, podrá atraer a otros inversores a esa estructura.

Estructuras que podrían ser plataformas

Además, la estructura creada para la operación con el grupo BPCE es aún más compleja que una titulización ordinaria, y también más innovadora.

La mayoría de las titulizaciones representan un conjunto fijo de préstamos subyacentes concedidos durante un período determinado. El acuerdo con BPCE permite al banco francés sustituir periódicamente los préstamos subyacentes con otros nuevos. En la práctica, el banco podría mantener la misma estructura y seguir utilizándola durante décadas, hasta mucho después de que se hayan amortizado los primeros préstamos subyacentes. Esto acerca esta estructura al tipo de plataforma de titulización que el Banco Europeo de Inversiones podría crear en el marco de sus iniciativas de apoyo a la Unión de los Mercados de Capitales, explica Jesper Skoglund, uno de los gestores de financiación estructurada del Fondo Europeo de Inversiones que trabajó en el acuerdo con BPCE.

«Queremos seguir utilizando este tipo de instrumentos de titulización para fomentar nuevos préstamos», dice Skoglund. «De esta forma se creará un mercado de titulización más activo en Europa y se estimulará el crédito a la economía real».

Campeones tecnológicos

El Fondo Europeo de Inversiones también está detrás de otra iniciativa del Grupo BEI para impulsar la Unión de los Mercados de Capitales que, en la práctica, es una plataforma de inversión por derecho propio.

La iniciativa European Tech Champions se ha concebido para colmar una laguna en el mercado europeo de capital riesgo con la movilización de recursos públicos y privados. La mayoría de las empresas del sector deep-tech (empresas que desarrollan soluciones disruptivas basadas en el uso de tecnologías vinculadas a la ciencia o ingeniería avanzada) están financiadas por inversores extranjeros. Solo una pequeña parte de ellas cuenta con financiación de inversores europeos, que casi nunca procede de los mercados de capitales.

El Fondo Europeo de Inversiones proporciona un porcentaje muy elevado del capital riesgo que existe en la UE, invirtiendo en fondos que, a su vez, realizan inversiones en empresas emergentes y empresas en expansión (scaleups). La fase dos de la iniciativa European Tech Champions también se dedicará a este tipo de inversiones, pero, al mismo tiempo, tratará de movilizar grandes conjuntos de recursos de fondos de pensiones y compañías de seguros europeos, entre otros, que se canalizarán a esta iniciativa a través de un instrumento de inversión.

Este tipo de inversores no suelen considerar que el capital riesgo compense económicamente el tiempo y los recursos que hay que dedicar para realizar inversiones relativamente pequeñas; la fase dos de la iniciativa Tech Champions les brindará la oportunidad de realizar una inversión de mayor cuantía a través de un instrumento que les permitirá acceder a toda una cartera diversificada de capital riesgo europeo.

«En cuanto los inversores empiecen a familiarizarse con esta clase de activos, estarán más dispuestos a dedicar recursos significativos», sostiene Adrián Zambrano, experto en estructuración en el Fondo Europeo de Inversiones.

EIF

La iniciativa Tech Champions dará un doble impulso al mercado europeo de capital riesgo. Por un lado, nuevos inversores, como los fondos de pensiones, entrarán en el mercado invirtiendo en su plataforma. Por otro, el consiguiente crecimiento de la inversión en fondos de capital riesgo permitirá que un mayor número de estos fondos alcance sus objetivos de captación de capital y, por tanto, incremente la financiación a disposición de empresas emergentes y empresas en expansión.

«Estamos intentando despejar el acceso a esta clase de activos para los inversores europeos», explica Zambrano. «Aunque es muy complicado, esperamos que sea una solución que revolucione el mercado».

Seis Estados miembros de la UE y el Banco Europeo de Inversiones han invertido 3 700 millones de euros para que el fondo eche a andar. Se prevé que su apertura a los inversores privados tenga lugar en 2025.

- Más información sobre cómo la Unión de los Mercados de Capitales encaja en las actuales prioridades de la UE.

SANTANDER ABS FOR SME SUPPORT II

Purchase of several tranches of a true-sale securitization in order to stimulate lending to SMEs and Mid-Caps.

BPCE ABS INNOVATION

EIB dedicated financing to support SMEs and Midcaps. This operation will also contribute 35% to innovation to foster sustainable economic growth.